Unternehmensverkaufsberatung und Umsetzung

Beim Unternehmensverkauf handelt es sich um eine wirtschaftliche und rechtliche Transaktion, bei der ein Unternehmen oder eine Unternehmensbeteiligung ganz oder teilweise vom Verkäufer an einen Käufer gegen Kaufpreiszahlung oder im Tausch gegen Anteile des Käufers verkauft und veräußert wird.

Der Prozess zur Umsetzung eines erfolgreichen Unternehmensverkaufs bedarf fachliches Know-How und gezielte Kommunikation mit potenziellen Käufern.

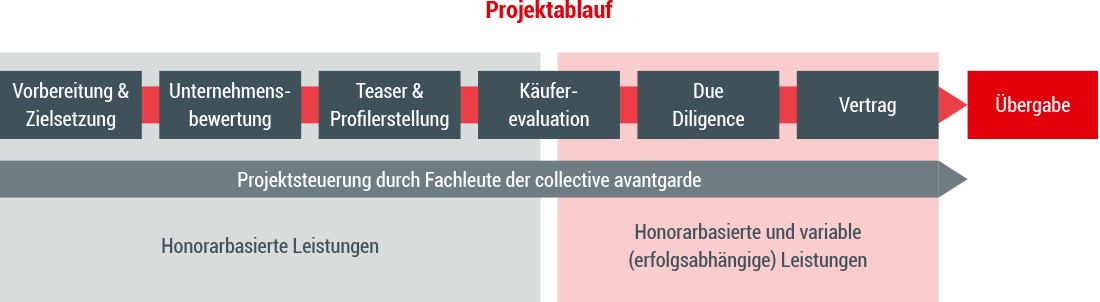

Dafür wird der Verkaufsprozess in einzelne Phasen unterteilt. Neben der Vorbereitung und Zielsetzung ist die Unternehmensbewertung ein elementarer Baustein für den Verkauf Ihres Unternehmens. Ausgehend von der detaillierten Unternehmensbewertung wird ein Profil erstellt und einzelne interessierte Käufer evaluiert. Gemeinsam mit den Experten aus Recht- und Steuerrecht werden rechtliche sowie steuerliche Aspekte eindringlich geprüft. Eine solche Prüfung wird „Due Diligence“ genannt.

Due Diligence bedeutet im übertragenden Sinn eine mit gebotener Sorgfalt durchgeführte Risikoprüfung, die wichtige rechtliche, organisatorische, finanzielle und steuerliche Gesichtspunkte enthält. Passend zu Ihrer Ausgangslage und den Rahmenbedingungen stellen wir Ihnen individuellen Möglichkeiten und maßgeschneiderten Handlungsoptionen zusammen.

Dabei verfolgen wir stets das Ziel eine vertrauensvolle und zuverlässige Interessenvertretung zu gewährleisten. Nicht nur während der Vorbereitung, sondern auch bei den Verhandlungen und schlussendlich der Durchführung können Sie als diskreten Partner auf uns vertrauen.

Die bestehende Unternehmensstruktur der collective avantgarde GmbH ermöglicht es eine Maximierung des Verkaufspreises zu realisieren und den Transaktionsprozess erfolgreich für Sie umzusetzen.

Spezialisiert auf den Verkauf mittelständischer Unternehmen leiten unsere M&A-Berater der collective avantgarde GmbH die Projektsteuerung, damit das vorab definierte Ziel erreichen wird. Unser Erfahrungsschatz zeichnet sich durch Expertise in den unterschiedlichsten Branchen aus.

Weitere Einblicke hierzu erhalten Sie in unseren Referenzen.

Was sind MBO, MBI, OBO?

Ganz grundlegend wird MBO in Management-Buyout, MBI in Management-Buyin und OBO in Owner-Buyout übersetzt.

MBO | Management-Buyout

Unter einem Management-Buyout versteht man eine Transaktion, bei welcher das Management-Team des Unternehmens die Vermögenswerte des von ihm geführten Unternehmens erwirbt.

Durch diese Form der Transaktion erlangt der Eigentümer des Unternehmens mehr Chancen und Kontrolle über das eigene Unternehmen.

Der Vorteil ein MBO kann den Übertrag in eine Privatwirtschaft nach sich ziehen, um die Rentabilität des Unternehmens zu verbessern.

Daher handelt es sich gerade beim MBO um eine beliebte Ausstiegsstrategie für Unternehmen, die gezielt Geschäftsbereiche veräußern wollen. Finanziert wird dieser Schritt in der Regel mit einer Kombination aus Fremd- und Eigenkapital, welches von diversen Parteien aufgebracht werden kann.

MBI | Management-Buyin

Setzt man diesem Wissen nun MBI entgegen, versteht man unter MBI, dass ein externes Management-Team ein Unternehmen erwirbt und das bestehende Team ersetzt.

Die Aufgabe des neuen Teams ist vor allem das Unternehmen, die Strukturen, Arbeitsweisen und Mitarbeiter kennenzulernen, um mit diesem Wissen gezielt neue Erfolge zu erzielen.

Diese Strategie wird häufig dann gewählt, wenn es sich um ein unterbewertetes Unternehmen handelt oder das Management-Team neue Ansätze verfolgen sollte, aber es kann auch Teil der Nachfolgestrategie sein. Mehr zum Thema Unternehmensnachfolge finden Sie hier:

OBO | Owner-Buyout

Kommen wir nun zu einer recht besonderen Form einer Buyout-Transaktion, dem Owner-Buyout (OBO). Bei dieser Form behält der Verkäufer nach der Transaktion die Kontrolle über einen dedizierten Anteil des Unternehmens. Die Strategie lässt sich dabei in zwei Phasen teilen. Zunächst führ ein M&A-Beratungsgesellschaft einen regulären Leverage Buyout durch und erwirbt das Zielunternehmen mit Hilfe eines speziellen Buyout-Vehikel. In der zweiten Phase reinvestiert der Verkäufer einen Teil des Kaufpreises in dem neuen Vehikel und erhält im Gegenzug eine Beteiligung.

Die Komplexität dieser Transaktion lässt sich nur mit Hilfe einer erfahrenen M&A-Beratungsgesellschaft durchführen. Wenn Sie weitere Informationen über unser Profil oder die entsprechenden Referenzen wünschen, besuchen Sie uns gerne hier: